时间: 2021-08-03 08:57:39 人气: 67 评论: 0

支付领域的“二清”问题一直以来都是监管部门的重点关注方面,有**、拼多多、蘑菇街都曾经被爆出存在“二清”问题,本篇文章带你了解“二清”产生的背景、定义与特征、判断方法、存在的风险以及解决方案。

在开始阅读之前,建议先了解支付清算的一般流程《支付清算:什么是信息流与资金流》

“二清”最初起源于银行收单业务,即POS机线下收单。

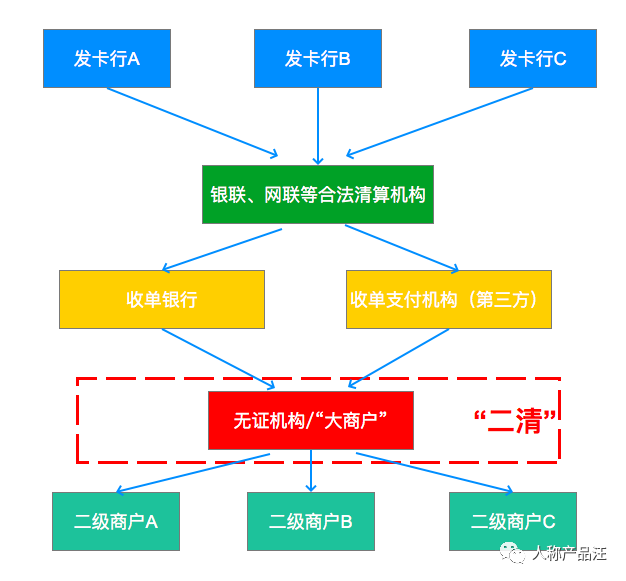

无证机构通过接入合法的持证机构,并且私自扩展二级商户,开展收单业务。

资金经过银联清算后直接进入“二清机构”的账户,再由“二清机构”结算给二级商户。这些POS机“二清机构”往往打着费率低、T0结算的噱头,吸引大量的二级商户,存在资金挪用的风险。

近年来,伴随着移动互联网、云计算、大数据等新兴技术的兴起,以及各种创新电商模式(C2C/B2C/B2B/B2B2C等)的发展,线上平台型机构崛起,线上无卡支付市场迅速扩大。

在快速发展的同时,也在滋生着“二清”的隐患。

平台型电商机构就像一个大卖场,吸引了买卖双方,买家原本应该直接付给卖家的资金先是进入了平台的资金账户,再由平台清算给商户。

平台账户沉淀了巨额的商户结算资金,存在交易信息篡改、资金挪用的风险,这种模式就像一个定时炸弹,随时都有可能引爆,直接影响大大小小的二级商户,给社**带来了巨大的隐患,成为监管平台重点关注的方面。

“二清”,其实是相对于“一清”而言的,央行规定只有银行类机构(银联、网联、银行等)和取得人民银行支付业务许可证的支付机构(第三方支付机构)才能开展收单业务以及进行资金的清算。我们且称以上机构为“一清机构”。

在“一清”模式中,资金的走向是:买家→“一清机构”→卖家(商户)。

“二清机构”,是未获得人民银行支付业务许可证,在持牌收单机构的支持下实际从事非法支付业务的机构,这些机构可以是经过工商登记的普通商户,也可以是线上平台型机构。

在“二清”模式中,资金的走向是:买家→“一清机构”→无证机构→卖家(商户)。

与“一清”模式对比,“二清”的资金中间经过了无证机构,变相赋予无证机构开展资金清算的权利,这当然是不被允许的。因此,央行近年来开始加大力度整治“二清”模式。

图:“二清”模式

这得从央行的银办发〔2017〕217号文件,《关于进一步加强无证经营支付业务整治工作的通知》说起(建议有兴趣的朋友可以详细阅读,毕竟合法合规是开展支付业务的前提要求)。

关于“二清”,央行定义如下:

银行卡收单业务:无证机构以平台对接或者大商户接入支付机构或商业银行,留存商户结算资金,并自行开展商户资金清分结算。

网络支付业务:采取平台对接或“大商户”模式,即客户资金先划转至网络平台账户,再由网络平台结算给该平台二级商户。

从表象来看,“二清”的特征有“大商户”、无证机构/平台触碰了二级商户的资金,开展资金清算活动,形成事实上的“资金二清”。

也许有读者**问,那要是无证机构/平台不触碰二级商户的资金,直接由“一清机构”将资金清算给二级商户,就能避免“二清”的嫌疑吗?答案是否定的。

在“资金二清”的基础上,“信息二清”也是央行关注重点。

判断“二清”的核心标准是无证机构是否在支付业务流程中对客户结算资金有处理权限,其本质就是无证机构是否主导了客户结算资金的处理,这才是判断“二清”行为的核心标准。

在“信息二清”方面,监管机构希望在平台交易资金受监管的同时,实现交易信息的可追溯、确保分账信息是商户真实意愿等。

“二清”行为包括了“资金二清”与“信息二清”。

“资金二清”即无证机构通过平台或者“大商户”模式留存了原本应该直接结算给二级商户的资金,私自通过其他方式完成二次清算。

此外,无证机构虽然不直接经手资金,但是依赖其掌握原始交易数据的优势,主导提供商户资金结算报表,甚至制造虚假交易信息,使得商业银行和支付机构仅仅充当支付通道的作用,根据其提供的资金结算报表为商户入账,同样是“二清”行为。

案例分享:一家淫秽**平台牵出非法网络支付平台。

2019年,公安部门在对一个**APP进行侦查的时候发现,**在上面可以通过第三方支付平台付费,但是资金并没有进入该网站的账户,而是进入了数家科技公司的账户。

看到这里,至少有三个疑问:

经过调查发现,**平台都是通过接入一个所谓的聚合支付平台,(该公司是深圳的一家科技公司),来开展非法的支付业务。

笔者在之前的文章中曾经介绍过关于聚合支付平台(也称“第四方”支付平台)的定义与业务模式,其不负责资金的清算,只负责为用户提供支付通道。

从实际的监管情况来看,它不是一个真正的聚合支付平台。

该公司的实际业务模式如下:

这是典型的“二清”模式,有资金被平台挪用的风险。也存在伪造交易场景与交易信息的问题,影响交易真实性。

最后,资金的实际路径被隐匿,帮助非法资金的转移。

综上,“二清”存在极大风险,成为了监管部分重点关注的问题不无道理。

根据“二清”模式的定义和特征,可以知道要解决平台电商遇到的“二清”问题,关键在于如何避免平台触碰商户的资金,实现资金直接从“一清机构”结算到商户账户。

笔者研究了市面的“二清”方案,以及自身对接第三方机构、银行存管系统的经验,总结出以下几个方案思路,仅供各位参考。

无证机构可以收购的方式获取支付牌照,以满足监管对进行商户资金清算需“持牌经营”的要求。

有**、拼多多曾经都因为“二清”的问题被监管部门约谈,目前两家平台都拥有了支付牌照,可以直接开展清算活动。

但是由于收购支付牌照的价格相当高昂,并不是一般的电商平台所能承担的成本。所以大多数的电商平台大多采取用银行存管方案或者第三方支付机构的资金监管方案及分账系统,来实现平台自有资金与商户资金分离的目的。

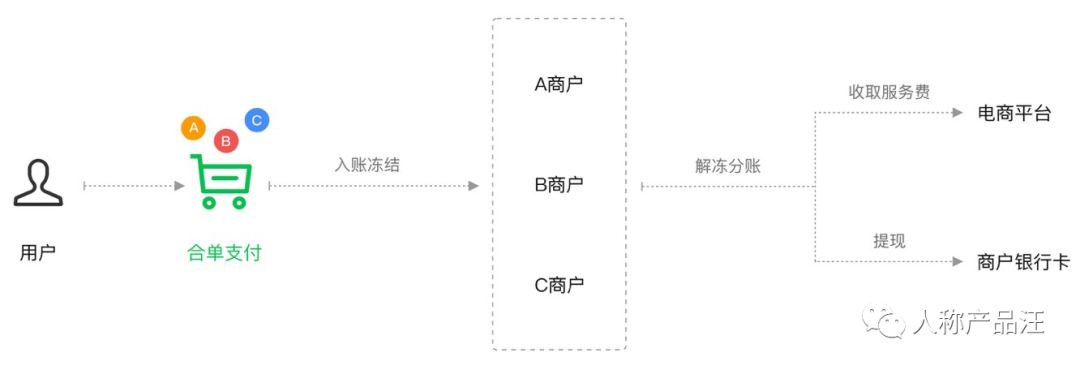

微信在2020的3月份推出了一款产品“电商收付通”,是微信支付专为电商行业场景打造的支付、结算解决方案。

笔者并没有对接“电商收付通”的经验,仅通过官方产品文档与客服沟通了解具体的产品功能。微信支付的客服称电商收付通能够支持交易款项直接进入二级商户平台账户,不再经过电商平台,符合合规要求。下面为大家介绍电商收付通的账户体系以及分账功能,如下图:

从以上流程来看,“电商收付通”通过自身的账户体系建设以及分账能力实现了平台资金与二级商户资金的分离,平台无法触碰资金,规避了“二清”风险。

至于实际是否如此,有对接需求的朋友可做进一步了解。

缺陷:电商收付通仅支持微信体系,具有封闭性。

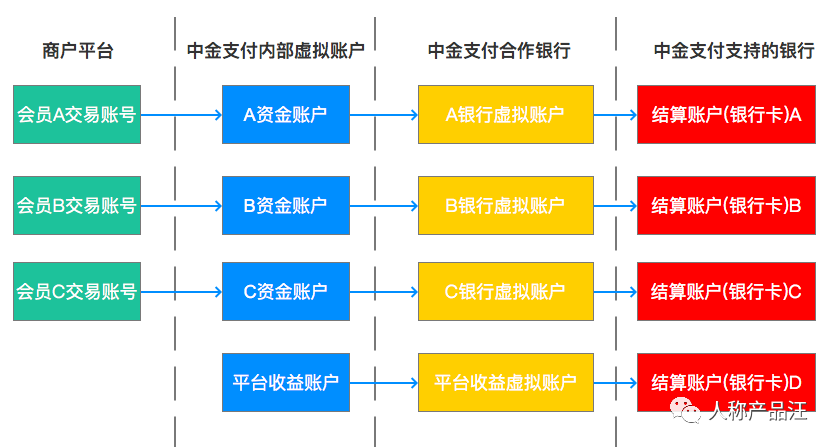

这种方案是基于第三方支付机构资金监管方案与分账系统规避“二清风险”,下面将介绍一家侧重于B2B支付的第三方支付平台,以下介绍源于笔者的对接经历,仅供参考。

图:中金支付账户体系

从以上资金账户结构可以看出,支付机构的资金账户以及银行虚拟账户,可以实现平台自有资金与二级商户资金的分离。

订单交易的服务费进入平台收益账户,二级商户通过在支付平台与银行开通资金账户与银行虚拟账户,可实现资金直接从支付机构结算给二级商户并提现到商户的银行卡。

所谓的银行存管系统,是指互联网平台与商业银行达成合作协议,由平台管理交易,银行管理资金,实现资金与交易分离的目的。这样做使得平台接触不到资金,保障了用户的资金安全。

早期的银行存管系统其实是为了规避P2P互联网金融平台资金池的问题,保护投资人的利益。

后来随着互联网电商平台的“二清”问题逐渐被监管部门所重视,对接银行存管系统成为了电商平台规避“二清”风险的方案之一。但是相对于第三方机构,寻求银行存管合作的门槛显得更高,存管银行对接入的商户资质、资金实力要求更高。

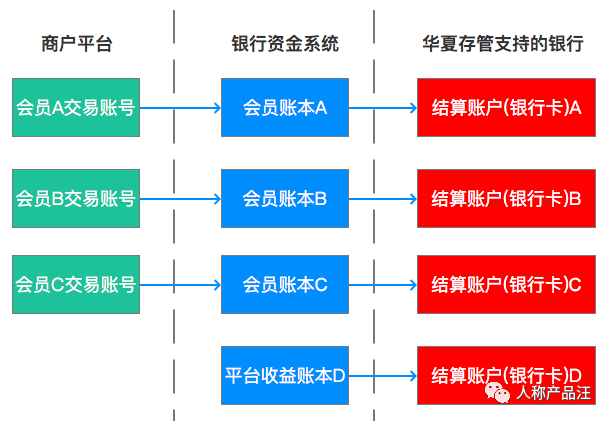

华夏存管系统,也被称为“华夏平台通宝”。虽然最终目的也是实现平台资金与二级商户资金的分离,但是“华夏平台通宝”的资金账户结构与支付机构存在差异,下图为华夏平台通宝的账户结构。

图:华夏存管账户体系

华夏存管系统虚拟账户体系更偏向一个记账账簿体系。

**交易账号:**在商户平台注册时开立,用于识别客户身份,关联交易信息等用途。

**账本:每个在商户平台注册的用户,**在存管系统中开设一个子账户,其本质上是一个记账账户,用来管理用户资金。普通**的记账账户不与华夏银行的虚拟账户关联,不具备线下入金的功能,即用户是无法通过线下渠道向记账账户转账入金的。

平台收益账本:存管系统自动为平台生成的收益子账户,其本质上也是一个记账账户,用来管理平台自有资金,主要应用场景是服务费的收取。

结算账户:与账本绑定的实体银行卡,可实现出金功能。

所有的资金统一进入平台在华夏银行开设的资金存管专用账户,相当于备付金账户。

此外平台还**在华夏银行开设另外一个实体账户,一般结算账户,用于平台与华夏银行之间结算手续费等用途,与二级商户的关系不大。

存管系统基于实体的资金存管专用账户,为各个记账账户入账,商户可以将记账账户的资金提现到自己的银行卡。

通过以上方案可以看出目前解决“资金二清”问题的核心在于如何建立有效的账户体系,实现商户资金与平台自有资金的分离,这是解决“资金二清”的关键。

至于如何规避“信息二清”,目前笔者暂发现十分有效的方案。只能依靠事前分账在一定程度去规避这个分风险,即在一笔交易生成后,就根据相应的分账规则,实现资金的提前分账,待交易结束,完成结算后,直接将资金解冻或者划入对应的商户账户或者平台收益账户即可,在一定程度上借此避免平台随意篡改交易信息的风险。

关于“二清”的解决方案,首先需要综合考虑平台自身的实际业务情况,再深入了解支付平台、银行存管系统的账户体系、分账能力,梳理出符合平台业务实际的“二清方案”,做好平台资金与商户资金的分离。

账户体系从主体来看,可以分为平台账户与交易**账户,从信息流与资金流来看,可以分为虚拟账户体系与实体账户体系。

分账能力则体现为对一笔订单资金能否高效灵活的根据指定规则划入利益相关方的账户。

资金的合法清算是支付行业从业者必须要遵循的一条红线,了解“二清”模式的定义、特点、风险以及解决方案可以帮助我们在对接支付平台或者银行的时候少踩坑,这是顺利开展支付业务的前提。

作者:小狼人,微信公众号:人称产品汪。不定期更新本人在对接第三方支付平台与银行存管系统中的经验心得、支付知识等。

本文由 @ 小狼人 原创发布于人人都是产品经理,未经作者许可,禁止转载。

题图来自Unsplash,基于CC0协议。