时间: 2021-08-03 09:00:43 人气: 9 评论: 0

疫情之下,K12教培行业也同样受到了波动与影响,关于这个行业的分析有很多,而本文则主要从产业链的角度解读疫情对教培行业的影响,希望对你有所启发。

“作业帮疫情期间免费课人数突破2800万…”

“钉钉教育日活5000万,紧急扩容10万台服务器…”

与此同时:

“79%的线下机构账上资金仅能支撑3个月以内…”

覆巢之下,一半海水一半火焰。

本文试图从产业链的角度来解读此次疫情对教培行业的影响,涉及政策背景、经济影响,B端线上玩家的流量之战,B端线下机构的生存近况以及对S端供应链的影响。以管窥豹,尽量还原真实战况。

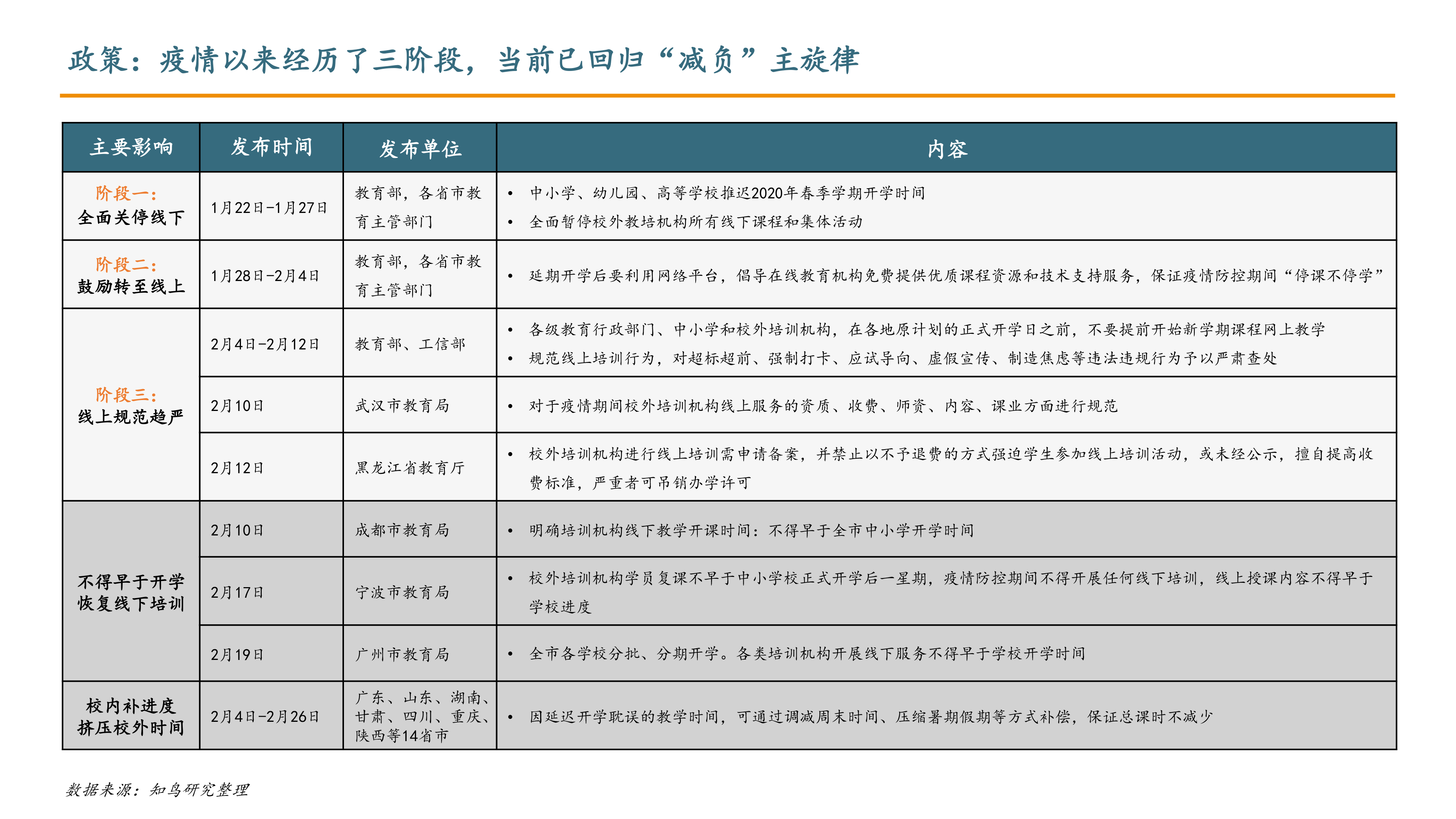

“疫情以来政策经历了三阶段,当前已回归“减负”主旋律,培训内容、时长均遭限制。”

如图所示,政策导向三阶段性明显,经历“全面关停线下”到“鼓励转至线上”再到“线上规范趋严”三阶段,已回归“减负”主旋律,主要从内容和时长两方面限制校外培训、延缓正常课消进度 (不得开讲新内容、限制学生线上学习时长等)。已有5个省市政策明确不得在开学前恢复线下培训,已有14个省市政策明确将占用周末、暑假时间补齐校内教学进度,进一步挤压学生参与校外培训时长,恶化整个教培行业生存环境。

保守估计全国大多数地区可在5月初开学,意味着对线下培训机构的影响将跨越寒春暑三季,而根据中国民办教育协**1700份样本的调研显示,35%的受访机构账上资金仅能支撑1个月以内,79%仅能维持3个月以内。

“乐观估计影响主要集中在第一季度,2020年GDP由此前预期5.9%降至5.4%,对第三产业影响最大。”

市场主流观点预计2020年GDP为5.4%左右:

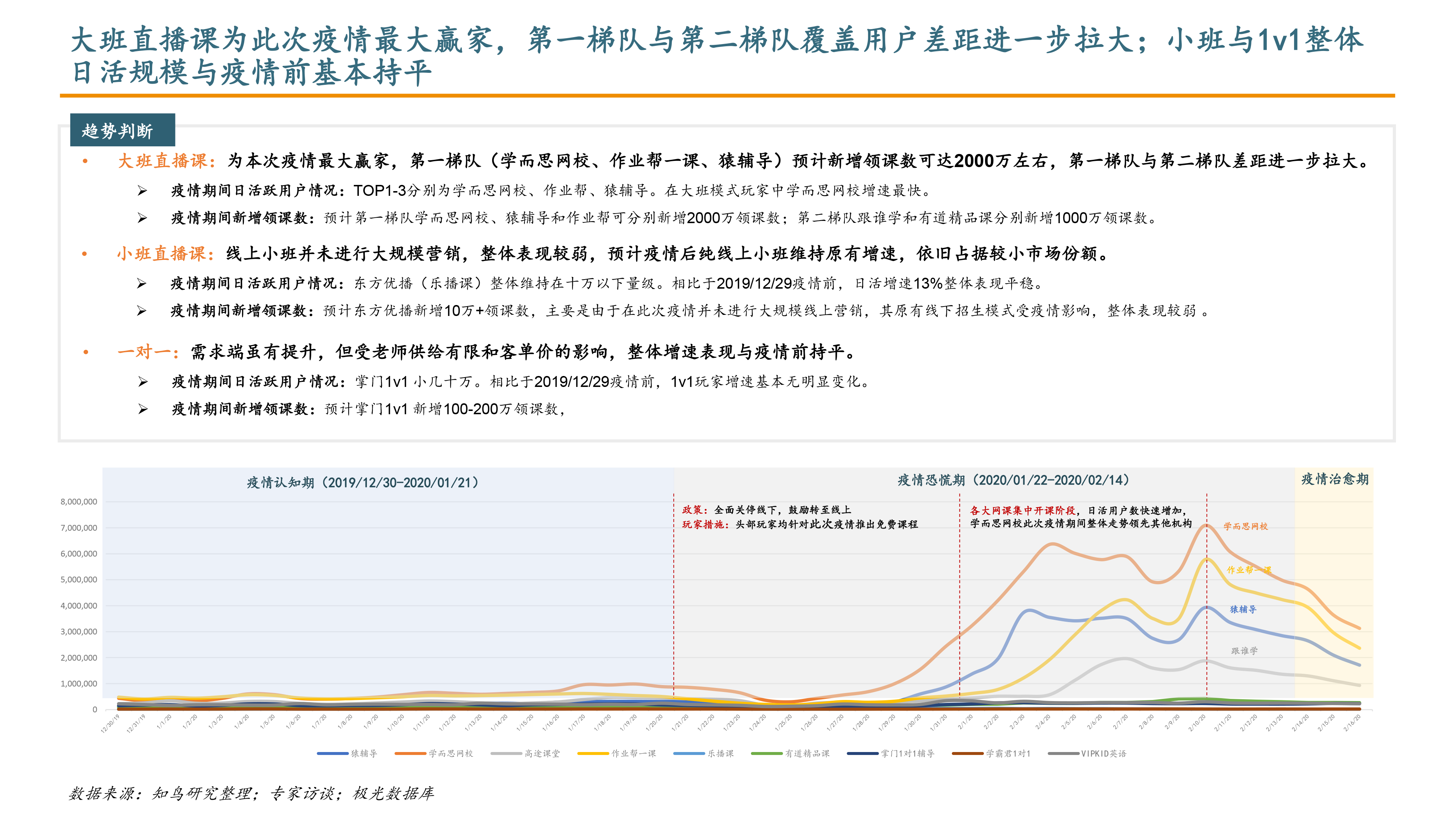

“疫情期间,在线教育的市场触达率提升至72%,疫情后,在线教育市场渗透率可由此前约10%提升至约16%;在线大班第一、二梯队用户数差距继续拉大。”

经测算疫情期间,在线教育的市场触达率提升至72%,按照一定转化比例测算,在线教育市场渗透率可由此前约10%提升至约16%。学而思网校、猿辅导、作业帮、网易有道、跟谁学等主流玩家集中在2月10号前后上线免费在线课程,占据学习强国、新华网、央视频等官方渠道,响应迅速。

大班直播课为此次疫情最大赢家,第一梯队与第二梯队覆盖用户差距进一步拉大;小班与1v1整体日活规模与疫情前基本持平:大班直播课:为本次疫情最大赢家,第一梯队(学而思网校、作业帮一课、猿辅导)预计新增领课数可达2000万左右,第一梯队与第二梯队差距进一步拉大。据专家访谈,截止2月中旬:

第一梯队:猿辅导、学而思网校、作业帮一课前2周累计领课1000万用户左右,预计疫情期间领课可达2000万,免费课+全平台投放。

第二梯队:网易有道、跟谁学前2周累计领课约500万用户,以免费课为主要获客方式,并未全平台做流量投放。

小班直播课:线上小班并未采取大规模营销策略,整体表现较弱,预计疫情后纯线上小班依旧维持原有增速,依旧占据较小市场份额。

一对一:需求端有所提升,但由于受老师供给有限和客单价较高影响,整体增速表现与疫情前持平。

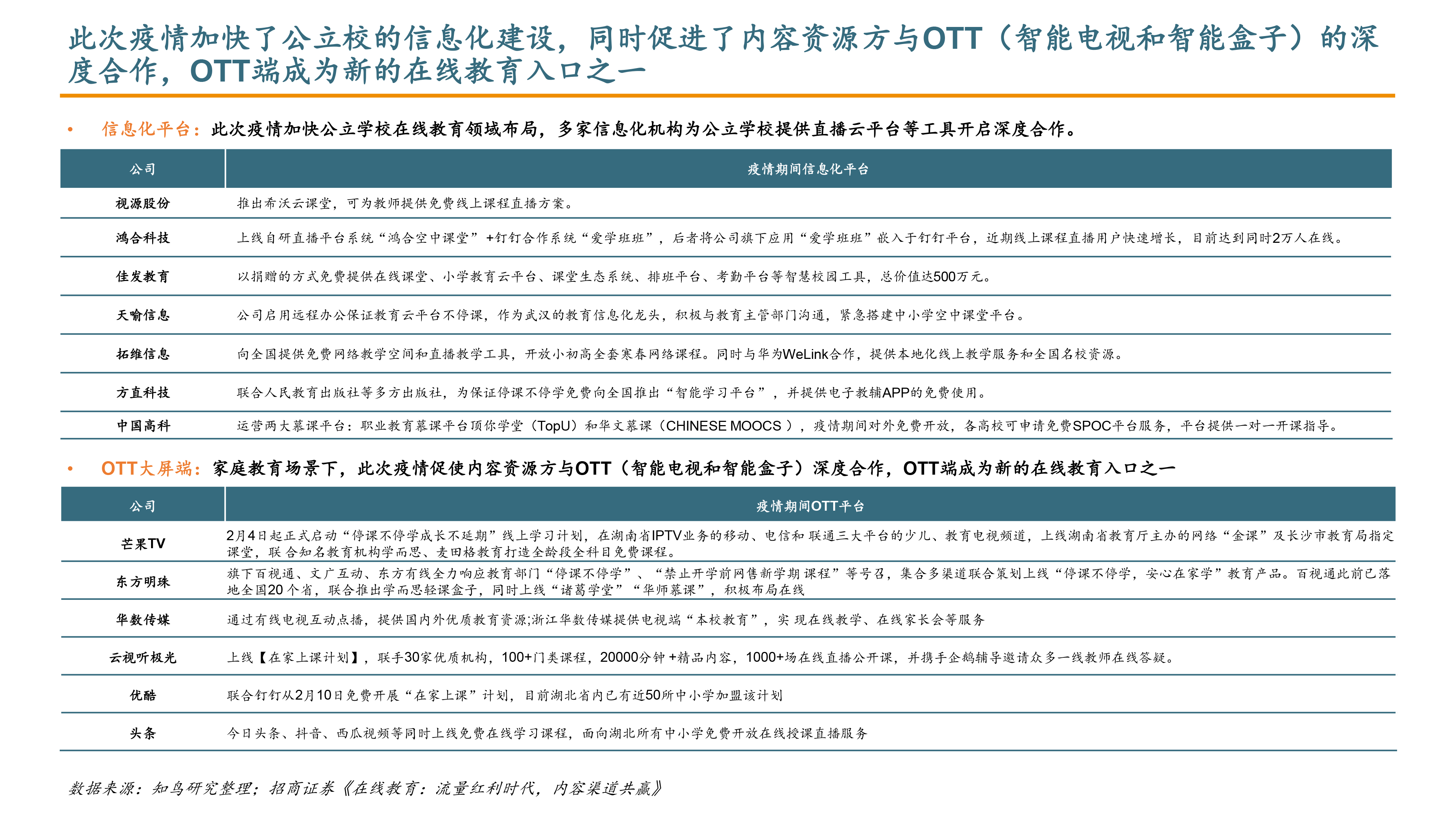

此外,此次疫情加快了公立校的信息化建设,同时促进了内容资源方与OTT(智能电视和智能盒子)的深度合作,OTT端成为新的在线教育入口之一。

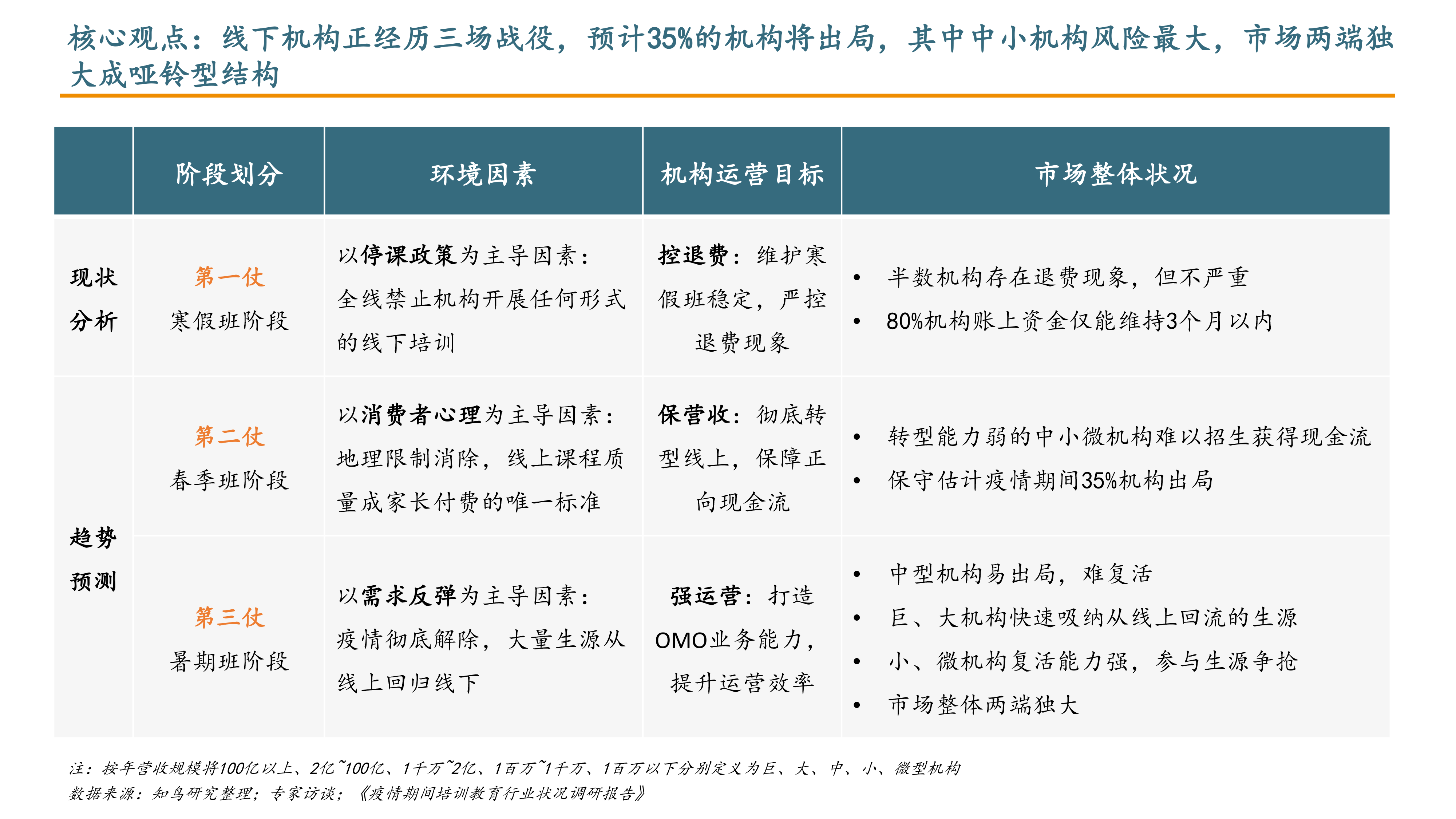

“线下机构正经历三场战役,保守估计35%的机构将出局,中小机构经营风险最大,微型机构复活能力强。”

目前来看整体可控,九成机构转型线上服务,以保证寒假班正常上课,半数机构存在退费现象但不严重,仅有5%机构面临**过20%学员退费情况。

预计场面**十分惨烈,35%的机构将在此阶段出局。从调研情况来看,大部分机构虽然可以转型线上服务,但转型正价班并不顺利。当教育全面线上化时,地理限制彻底消除,线上课程质量成为家长愿意付费唯一标准,而对比在线教育头部玩家和公立校的在线课程,从课程权威性、内容质量等方面,临时转型的线下机构毫无竞争优势,定价上也左右为难。

而对于顺利转型线上的各省市区域性龙头机构来说,则有可能借机涅槃成“区域性网校”这一角色,完成组织和业务的双重“在线化”,同时由于占尽本地化的优势,这股力量将对教培市场的格局形成深远影响,且听下回详解。

问卷显示,疫情后80%的机构**回归线下教学模式,但90%的机构仍保留线上服务功能,因此线上线下融合的OMO运营能力将成为核心竞争力,并衍生出线上运营、在线获客等培训需求。

此外,我们认为第二阶段出局的主要为中小型机构(3-5校区),真正的小微机构草根但灵活度高生命力强,第二阶段直接歇业待行情好转后复活。中小机构溢出的流量将在第三阶段由大型机构主要吸收,微型机构参与生源争抢。

我们预判,疫情期间中小型机构营收压力大,疫情后小微机构复活能力强:

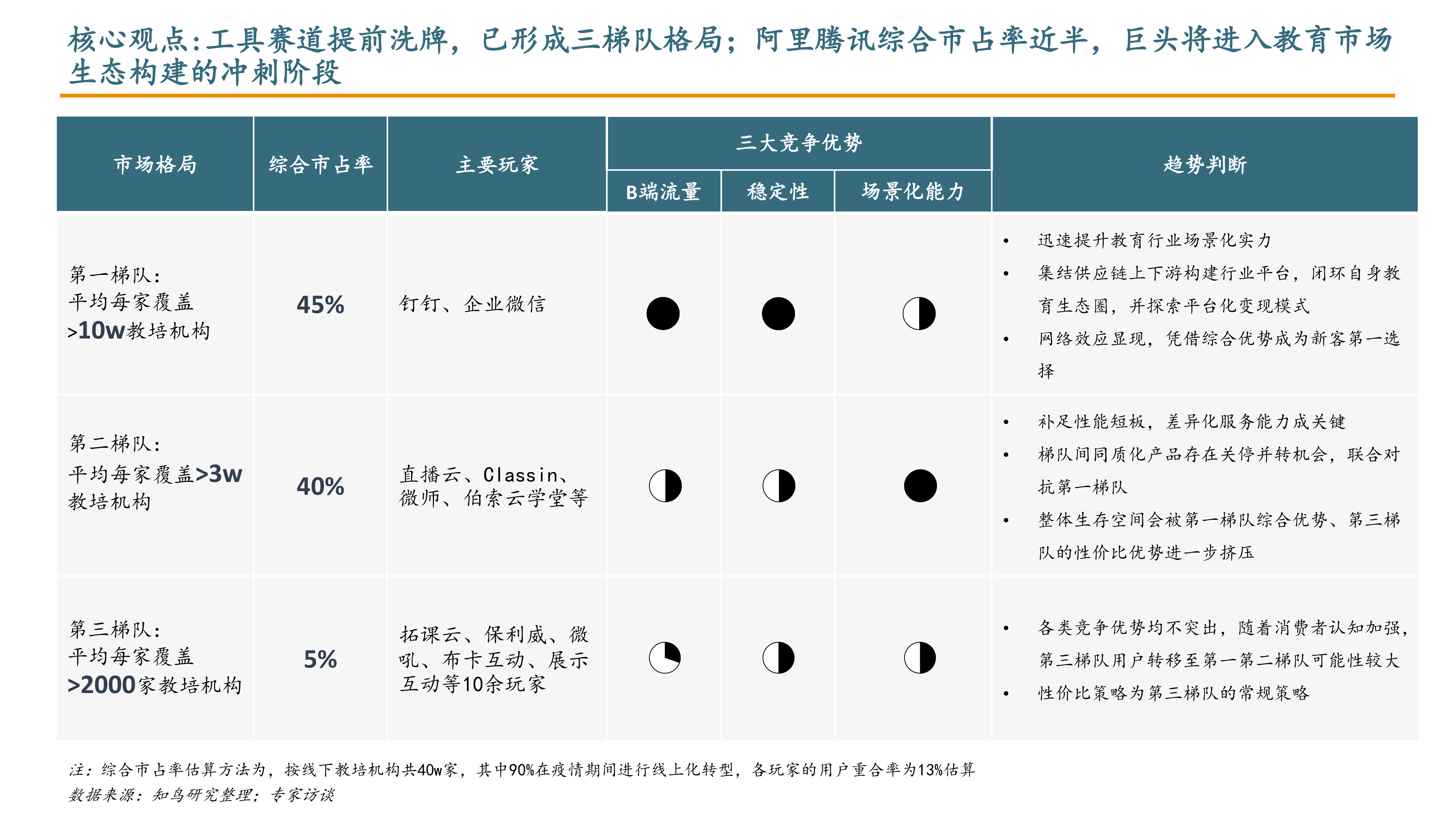

“2B工具赛道提前洗牌,已形成三梯队格局;2B内容赛道短期影响中性,长期显著利空。”

当线下培训全线禁止,不得不向线上转型求生存时,B端市场中直播工具的需求随即引爆。阿里、**强势入局,平均每家覆盖10w教培机构,综合市占率达45%,以直播云、Classin、伯索云学堂为代表的第二梯队也获得了相当于往日十倍的流量涌入,综合市占率也达40%。我们判断工具类产品具有三大壁垒:流量、稳定性、场景化能力:

占据流量和稳定性优势,接下来将迅速提升教育行业场景化实力,同时集结供应链上下游构建行业平台,闭环自身教育生态圈,此外,由于流量优势带来的网络效应将逐步显现,第一梯队玩家将凭借综合优势成为新客第一选择,强者恒强。

基于对教育的理解更深,场景化能力阶段性领先。接下来在补足性能短板后,能否体现出与第一梯队错位的差异化服务能力成关键,否则整体生存空间**被第一梯队综合优势、第三梯队的性价比优势进一步挤压。此外,梯队间同质化产品存在关停并转机**,联合对抗第一梯队。

各类竞争优势均不突出,随着消费者认知加强,第三梯队用户转移至第一第二梯队可能性较大,因此性价比策略为第三梯队的常规策略,通过高性价比留住客户。

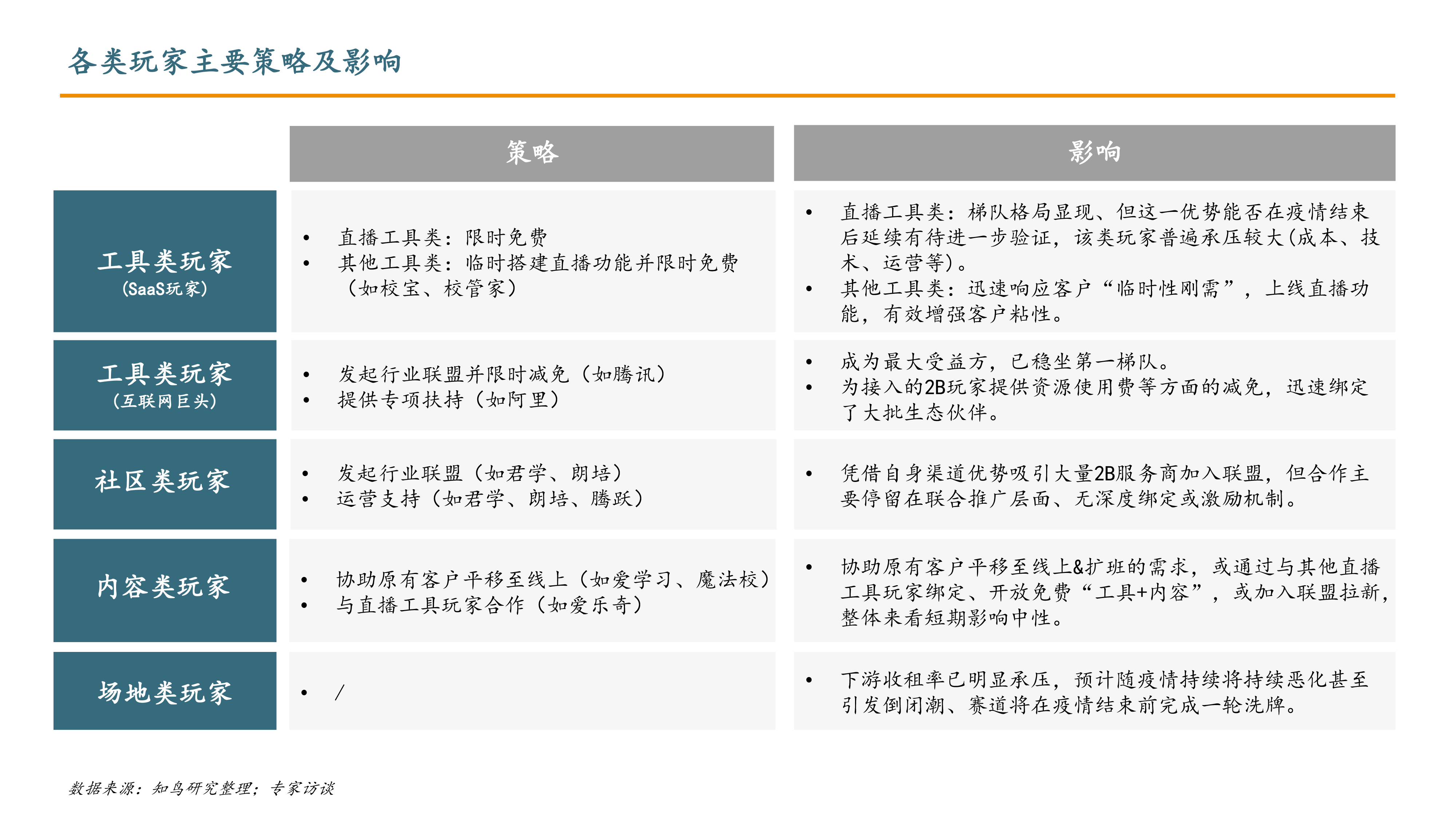

此外,S端其他类型的玩家我们大致总结为:

作者:知鸟研究,公众号:知鸟研究,ID:zhiniaoyanjiu

本文由 @NaNa 原创发布于人人都是产品经理。未经许可,禁止转载

题图来自Unsplash,基于CC0协议