时间: 2021-07-30 11:49:14 人气: 9 评论: 0

传统经济时代,最重要的是石油,而在新经济时代,最重要的是数据。

我今天分享的主题是:在科创板的背景下,从管理的角度谈谈我的看法。

这个数据是我在参加亚布力中国企业家论坛的时候,国际货币基金组织的前副总裁朱民先生在演讲时分享的数据,全世界的经济增长在未来几年将进入到这样的L型状态,无论是发达国家、发展中国家,还是新兴经济体。

这个数据给我们的感受是,现在的经济现象好像陷入了僵局。但是我喜欢从另外的角度来看,人均GDP数据、过去几年保持较快的增长,是什么原因?

其实是经济背后除了总量的因素之外,还是一个结构性的问题。

很多经济在总量上已经停止了增长,或者增长已经陷入了比较缓慢的境地的时候,并不代表经济的内生结构停止了优化。

引用一个经济学的概念,今天因为我们讲科创板,那必须要提到科技,但是科技是有周期的,经济学的周期**,其中有两大派别:

第一大派别是以熊彼特为代表的三周期叠加**,熊彼特研究了长周期、中周期和短周期,把它结合在一起,形成了熊彼特周期。

第二大派别是以凯恩斯周期为主,政府经常**按照凯恩斯的宏观经济**逻辑在治理宏观经济。

熊彼特所运用的长周期**来自于苏联的经济学家康德拉季耶夫,即所谓的康波**(发达商品经济中存在的一个为期50-60年的长周期。在康波周期中,前15年是衰退期;接着20年是大量再投资期,并在此期间新技术不断采用,经济快速发展,迎来繁荣期;后10年是过度建设期,过度建设的结果是5~10年的混乱期,从而导致下一次大衰退的出现。),讲的是科技创新周期。

科技创新周期一般是50-60年,目前我们是处于第五波长周期的萧条期,最近前两年,有一位**商投行的分析师叫周金涛,他也是研究康波的经济学家,他认为我们在2015年之后**进入到康波箫条期,并且一直持续到2025年。

在大周期的背景下,我做任何的努力,政府做任何的刺激政策其实只**延缓,但是不能改变周期的运行轨迹。其实2008年的金融危机,无非是长周期在一个点上的表现形式而已。

那么在这个背景下,箫条期是不是一定就不好?

德国学者杰哈德·门施也是研究长周期的,他对几次长周期研究以后发现了一个规律:技术创新的密集并发期出现在长周期的箫条期。

中信建投首席经济学家周金涛也提到人生有三次机**,最近的一次是在2019年,这个是他认为在2015到2025年,是第五次康波箫条期,并且在2019年达到最低点。

我们在这样的背景下做了一个思考,经济箫条期是技术密集并发的阶段,过去几年,技术创新层出不穷,虽然一方面经济总量在下滑,但是另一方面全球的技术创新在密集的产生。

有的时候,财富的建立不是在繁荣的市场上建立,而是在下跌的市场上建立起来,随着上涨的市场积累起来。

① 高杠杆

去年上半年来了一次去杠杆,但是效果非常不好,导致经济险些崩**,后来马上调整了策略才有所好转。

2017年中国M2达到170万亿,GDP是82万亿,占比是2.1:1,(美国是0.9:1),我们金融业的增加值是GDP的7.9%,美国在2001年互联网泡沫的时候,也只不过是7.7%。

这个推特上面说:中国在1月份的发债是十分疯狂的,这个数字已经巨大到没有意义了。如果中国保持1月份的借贷规模,说明中国已经用尽一切办法对抗经济环境,中国1月份的债务是它GDP的5%——在一个月之内!是整个二战期间政府借贷的峰值。

也就是说,我们现在遇到了一个很大的挑战,主要的问题来自于结构失衡的问题,所以我们一定要通过制度创新的方式来缓解。

资料来源:上海交通大学安泰经济与管理学院金融系主任潘英丽研究团队

这张图可以看到传统银行目前还是我们主要的融资方式,但是传统银行的资金流向了以国有企业为代表的大传统企业,导致了它的产能过剩。而这些国有企业,今天大部分都是预算软约束的。

在这种背景下,政府就不得不救它,形成了很多的僵尸企业。而这种僵尸企业,地方政府为了维稳、就业等等原因,不得不去保住它,导致到最后经济和金融陷入了一个死循环。

最后只有一个解决方法,要从另外一个维度去做制度创新,也就是说通过制度改革整个金融的结构,从以银行为主导的间接融资转为资本市场驱动的直接融资。今年的科创板就是在尝试通过制度创新的形式来推动经济。

因为科创板的制度可以有利于激活新兴产业,新兴产业融资得到解决之后,**推动产业升级,这是金融解决目前高杠杆问题真正的出路,也就是制度创新。

如果不改革的话,红利基本上逐渐消失了。

数据显示是我们在过去4万亿激励政策之后,确实享受了一波金融的红利,但此后国家也**认为这种方式无济于事,所以无论是从M2的数据,还是从金融业占GDP的比重,都不**在像过去几年增长,这时金融红利已经趋于尾声或消失殆尽。

② 人口红利的消失

在前几年农民工资的上涨已经出现了第一个拐点。在这样的背景下,另外一个新增的人口数量,总人口数量还**增长一段时间,但是到了2050年基本要下滑。

因为人口的增长率是直线下降,这也是我们放宽二胎重要的原因。

大家可以看到中国人口总的增长趋势是灰色的色块,比其它国家增长率下滑的力度是非常大的。总量下滑,总增长率下滑,劳动力人口下滑更大。使得我们没有办法再依靠过去的人口红利。

人口红利,金融红利已经消失殆尽,未来是不是还有机**?

德鲁克先生在观察了美国经济的发展状况,提出了一个结论,在80年代里根政府的时候,采取了跟我们现在很相似的政策(供给侧改革),叫供给学派的**。

1980年代前后,零增长经济、经济停滞这样的悲观论调盛行美国,管理大师彼得·德鲁克的观察却指向了截然不同的方向——他发现,那是美国就业人口增长最快的时期,尽管财富500强企业,钢铁、汽车、橡胶、电气设备等传统行业提供的就业在下降,但是美国一年新诞生的60万家企业,尤其是那些中型成长公司的就业机**增长率是美国经济的3倍。

这个现象有没有在中国发生呢?

中国总的GDP增长率,官方也只不过是6.4、6.5,但是数字经济的增长率是以数字经济为代表的新经济,它的增长率同比达到了20.3%。

也就是说,在整个经济结构中出现了结构的分化,一方面中国经济在衰落,另一方面新经济在不断的增长,而且增长速度还很快。

整个消费互联网以BAT为代表可以说达到顶峰了,而真正的新经济大幕才刚刚拉开。当我们通过新的组织方式、互联网精神去重整各个产业链,我觉得这就是新经济,而如今新经济才刚刚拉开序幕。

最近有一个上市的公司叫富途控股,是**高管出来创业的项目,他切入的行业是证**行业,在某种程度上也是一个传统行业,但是它完全重新定义了证**行业。

用技术的方式重新整合了证**行业的产业链,重新打造了线上线下一体化的商业模式。类似的机**或者类似的现象将**在各个领域层出不穷。

资料来源:上海交通大学安泰经济与管理学院金融系主任潘英丽研究团队

中国的机**其实在产业机构升级的过程中**有很大的机**,并且市场很大。

这个大是相对的,比如说印度人口也很多,中国为什么机**相对大呢?

其实市场一个是大,另外一个是结构不平衡,蓝色的这条竖线代表目前中国消费者结构。

耐用品、非耐用品和服务所占的比例,这个比例相当于美国1964年的水平,大家可能觉得不可思议,但我指的是消费结构。在整个消费里边,各种不同类型所占的比重。

第二条绿线是上海目前的消费结构,相当于美国80年代的时候。

未来,我们**有很大的机**来自消费结构的转变、调整和优化。我们经常说的大健康、教育、文化娱乐等等,这里面最大的问题是什么?

目前中国经济制造业里面,民营企业占到70%多,但是服务业呢?

服务业则是国企主导,比如说三大运营商的垄断地位没有改变,其实很多服务业的领域都被国企垄断着,金融等等。在这个方面,如果放松管制,**激发出很多的机**。

中国的服务业市场很大,但是它有结构性问题、有制度障碍,如果这两个突破之后,它**有很大的前景。

对于制造业,由于民企很多,我们需要做的是减税,在某种程度上给到更大的积极性去创新。中国个体经济服务业增加值GDP占比连印度都不如,这个是我们的机**。

日本的经验告诉我们,在过去我们做对了几件事情,比如消费升级,大家可能觉得我们现在是消费降级,其实消费是否升级看消费结构。

在中国的消费结构中精神的层面上相对于物质层面上的消费占比逐年增加,不断在增长,说明我们正处于消费升级的趋势中。

在这个背景下,中国的优势还是很明确的,过去我们有几次机**:

第一次改革开放的时候下海;

第二次人口红利催生了房地产;

第三次中国入市给贸易带来了机**;

第四个互联网带来的机**;

第五次是金融红利。

未来的机**在哪里呢?

紫色这条线代表金融周期,上一个十年是金融红利,再前一个十年是人口红利,而未来真正的机**应该是科技创新驱动的新经济。

怎么抓住创新?

第一,通过创业;

第二,通过投资,因为很多项目我们不可能都自己去做,投资也是一个非常容易抓住创新趋势的方式。

我们拿总体的数据来看,过去十多年,资本市场大部分的增值都是在上市之前完成的,上市之后增值的空间越来越小。

未来重要的投资机**,一个是人工智能技术驱动产业的升级,包括产业互联网、先进制造、还有周期性的红利。

所谓周期性红利,是指我们现在正处在一个估值相对比较合理的阶段。

中国在科创板重点扶持的六大产业,跟美国在2015年推出了国家创新战略的几乎是如出一辙。

第一,实体金融化。产融结合,很多的创新项目都有资本的介入、股权投资的介入。

第二,成本递减,价值倍增。

第三,指数级增长。

第四,平台生态模式,像蚂蚁金服等等都是平台生态模式。

传统经济当中,工业时代的时候,最重要的资源是石油;而在新经济时代,最重要的资源是数据,而平台型的商业模式是最容易形成数据的。

大家认为创新红利很重要,但是怎么抓住?

创新最关键的因素:第一个是制度,第二个是生态。为什么这么说?

徐匡迪教授提到,中国的颠覆式技术是被专家投票投没的。他们在论证的时候,往往专家都说这个不行。

他总结了一点,因为颠覆式的技术有两个共性:

第一个是基于科学原理,它不是神话或幻想,而是对科学原理的创新性应用;

第二个是跨学科、跨领域的集成创新,并非设计、材料、工艺领域的“线性创新”。

这个时候,需要有一些对未来的预见,需要用一种机制来激发企业家精神,让企业家精神起作用。

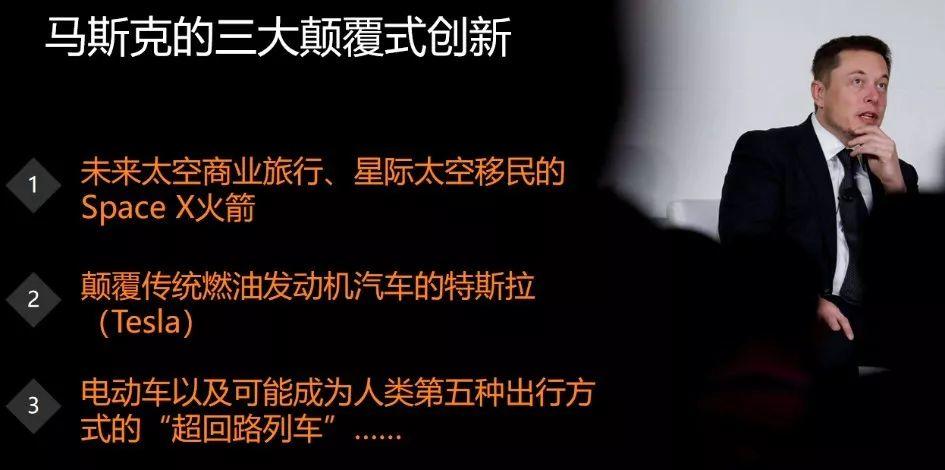

在这个方面来讲,马斯克的三大颠覆式创新,按传统的科学家理念来讲都是不可能的,比如可回收的火箭,在科学家眼里从来没有想过或者很少去想这个问题。

但是在企业家的眼里,就有企业家精神对于未来预判,他**思考这样的问题。

颠覆式创新需要以市场为主导的机制,需要企业家精神和风险投资机构的支持。这就需要我们做制度,用制度来激发创新,所以制度创新尤为重要。

因为一个真正的创新型企业开始的时候,都是研发的投入,所以开始的时候都是亏损的,那在这样的阶段,如果没有风投的介入,没有资本市场的支持,很多的企业其实就无以为继了。

① 要做制度创新

现在资本市场要求利润,创业板目前的窗口至少要4、5千万的利润,主板窗口指导的利润标准是8000万到1个亿,也就意味着一个企业利润很好的时候可以上去,但是它在最需要资本支持的时候达不到,所以这就是制度的问题。

这张图表明一个创新项目从天使投资一直到上市整个过程中,科技创新和资本是紧密联系的,所以我们一直说要把科技创新通过教育、资本的形式,搭建资本平台,教育和资本双轮驱动来推动创新。

科创板的发行制度,在收入、利润和估值这些指标当中去做一个平衡,结合性考虑,包括严格的退市制度,使得科创板成为科技公司的定价平台。

用市场来定价,不能出现劣币逐良币的现象,当然,是不是能真正的落实这些标准对我们还是一个挑战。

② 创新生态

创新一个是制度,另外一个其实就是生态,生态在过去的创新发展历程当中,明显的感觉到,我们的创新已经越来越是社**网络支持下的多学科或跨行业的结合。

所以在2003年到2013年的时间里,财富1000强有712家被替换掉,怎么替换?

新兴的科技企业用生态协同的方式来替换掉了传统大企业,比如说阿里、**、小米生态链的企业,有很多的企业,通过生态协同的方式战胜了大企业。

*文章为讲者独立观点,不代表笔记侠立场。

内容来源:2019年4月27日,由创合汇主办的科创板与中国新兴产业创新发展论坛上,创合汇创始人、北京大学企业大数据研究中心常务理事邵钧进行了以“新经济背景下的创业与投资机遇”为主题的分享。笔记侠作为合作方,经主办方和讲者审阅授权发布。

来源:https://mp.weixin.qq.com/s/trqFETQRLMhaizqXmP0dTw

本文由@笔记侠 原创发布于人人都是产品经理,未经作者许可,禁止转载

题图来自Unsplah,基于CC0协议