时间: 2021-08-03 09:03:12 人气: 10 评论: 0

无人零售概念火热的时候,无数人入局,而成功存活的人屈指可数,而瑞幸刚好就是涉足无人零售中的一位胜利者。

那瑞幸是如何在激烈的战场上利用无人零售,打开了发展路径的第二条曲线呢?本文将为你揭晓答案。

美东时间1月9日瑞幸咖啡(LK.US)以44.37美元收**,较8个月前上市之时17美元的发行价上涨了161%,市值首次冲破百亿美元。这百亿美元的市值,相当于1/5个百度、1/4个拼多多、1个唯品**、20个搜狐。

自从2017年10月,瑞幸咖啡第一家门店在银河soho开业,其闪电式扩张的打法就一路伴随争议。就在本周,瑞幸咖啡首席执行官钱治亚抛出两个关键信息:瑞幸咖啡对外公布直营门店数达到4507家,成为中国最大的咖啡连锁品牌;同时,瑞幸推出无人咖啡机“瑞即购”和无人售卖机“瑞划算”。

前者是现有业务的成绩单,后者则是第二曲线式的发展新路径。战略发布后市值突破百亿,这无疑意味着资本市场的认可。但无人零售并不是新风口,折戟沉沙的前人也不在少数,瑞幸凭什么能在这激烈的战场中幸存?瑞幸的大布局究竟是股价的短暂刺激,还是能成为市值与价值的长期支撑,还需要细致分析以及时间检验。

时间拉回到2017年,在瑞幸第一家门店刚刚开业的时候,无人零售正如火如荼。当时F5未来商店完成3000万元A+轮融资、缤果盒子完成**1亿元A轮融资、阿里巴巴无人**市“淘咖啡”落地亮相淘宝造物节。

当时无人零售之所以能成为风口热点,主要是两个关键特点:

而正好,无人零售所需要的驱动力全都满足——人工智能、物联网RFID技术的逐步商用,智能手机和移动支付的普及,再加上线上流量饱和和人力成本上升的零售业困局大背景,行业呼唤一种新玩法。

2017年的无人零售产业情况

但结局大家都看到了。上一波热潮中的胜利者寥寥无几,折戟沉沙者不计其数。

一些深坑也浮出水面:

例如无人货架需要足够多的线下铺设来获取大数据,同时也需要技术的研发和强大的柔性供应链做支撑。没有线下和供应链经验,很难玩转无人零售。

另外,选品也是大有讲究,普通品类门槛太低,鲜食类以更高的消费频次、客单价、毛利率,更容易形成差异化壁垒,但坏菜率极高,货架卫生也不好把控。

截至2017年9月底中国每年无人零售企业成立数量

这一次,瑞幸的布局有何不同?或者说有什么能力点能突破上一波热潮中其他人的困境?

第一,瑞幸推出的是无人咖啡机“瑞即购”(luckin coffee EXPRESS)和无人售卖机“瑞划算”(luckin popMINI),也就是落在了无人零售中的“自动贩卖机”这一久经验证的领域。

对比起无人货架和无人便利店,可控性要强很多,相关要素也没有那么复杂。

第二,瑞幸这些无人零售终端机将覆盖办公室、校园、机场、车站、加油站、高速公路服务区和社区等各个场所,并和现有的瑞幸门店网络相辅相成、互相补充。

这让无人零售、线下门店和电商渠道,组成了瑞幸咖啡全渠道的自有流量体系。

其实在过去,无论是零售还是新零售,流量来源几乎都还是在线下,靠门店引流,例如喜茶、奈雪依然是100%门店引流,而“**级物种”线上交易额占比约为27.4%,也就是说,**级物种大部分的消费还是发生在线下。

但瑞幸很“奇怪”,只支持顾客自取:顾客必须通过瑞幸App下单,然后去机器自取。这是一条与传统无人售货机完全不同的路径。传统无人售货机目的基本都是利用无人终端的特性做终端即时购买的生意。而瑞幸的“瑞即购”“瑞划算”,都是App下单线下自取的模式。

在这样的设置下,或许不该把“瑞即购”“瑞划算”看成自动贩卖机,而应该看成一个个减少了人力成本、租金成本的微型瑞幸门店。

而这种线上线下自有流量体系实际上打破了零售业长期对线下引流的依赖,把零售公司的价值从实体店解放了出来。

第三,在瑞幸咖啡无人零售、线下门店和电商渠道的三重“包围”下,用户数据、物资数据都非常清晰。而这些用户画像、交易数据,将是瑞幸后续进一步优化配置的重要依据。

有了数据之后,瑞幸完全可以利用人工智能选址,并在成本结构上进行相应调整,使得利益最大化。

第四,瑞幸的无人零售还结合了线下与电商的优势,减少渠道成本,让利给客户。

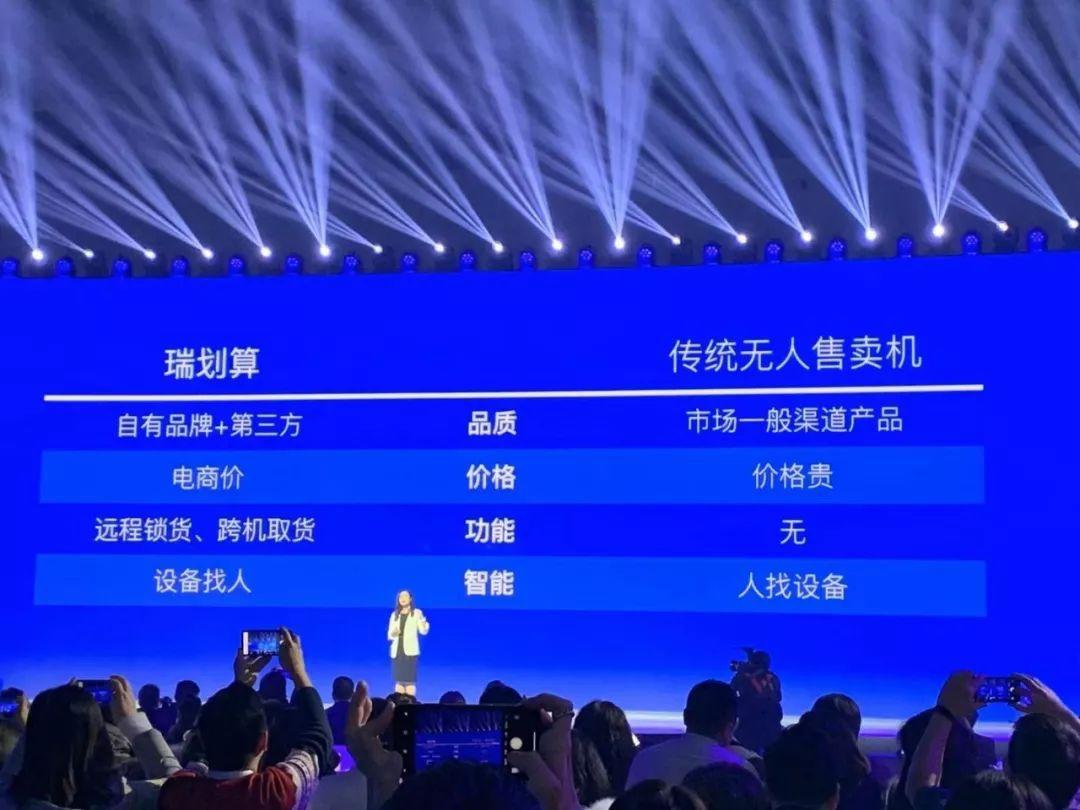

瑞划算”的最大特点是“线下买到电商价”。瑞幸咖啡通过与全球产品供应商的深度合作,大规模采购和定制化获得优惠的采购价格,并借助“瑞划算”大大减少渠道成本,使客户在享受到无人售货机便利的同时,还可以享受到电商的低价。

无人咖啡机市场2018年经历过一轮洗牌,但基于以上种种突破,瑞幸此时入局有一定优势。

从资本的角度上,瑞幸的无人零售战略也有诸多裨益。

瑞幸自诞生之初所遵循的核心战略就是:

通过快速开店增加布点密度来触达更多消费用户;标准化的设备及流程加上高品质的咖啡豆与辅料,制作高品质的咖啡;通过便取店及外送厨房的形式,降低单店的开店成本,同时将这部分节省下来的费用让利到消费者层面,使瑞幸产品具有极高的性价比优势;便取店及外送厨房的形式,同时可以减少选址及开店的时间,从而进一步提升开店速度。

瑞幸快速开店+开小店的商业模式,使其形成一个良性的闭环。本次,瑞幸推出无人咖啡机“瑞即购”以及无人售卖机“瑞划算”,则是要将以上战略进行到极致。

相比较瑞幸之前最主要的门店类型便取店,无人咖啡机以及无人售卖机在选址上可以更加快速及灵活,这使得其扩张速度及布点密度可以进一步快速提升。

在成本端,相比较普通门店,无人零售机省去高昂的装修以及人员费用,并大幅减少租金成本,相比较便取店拥有更加优化的成本结构。

另一方面,由于瑞幸自身销售量在过去两年几何倍数的增长,使公司可以与全球产品供应商进行更深度合作,大规模定制化的采购使公司获得更优惠的采购价格。

“瑞划算”通过无人售卖机的方式进行销售,替代商**、便利店等传统的销售渠道,可以大幅减少渠道成本。公司将这部分渠道环节的费用让利到产品价格上,使消费者享受到更多的低价好物。

瑞幸通过推出无人咖啡机以及无人售卖机进军无人零售行业,可以说是其在商业模式上的一个重要优化提升。

持续快速的开店加上大规模无人咖啡机的投放,可以使瑞幸咖啡的布点密度在短时间内进一步快速提升,这也就意味着瑞幸可以在更多消费场景下触达更多元的消费人群,从而加速获取新的消费客户。

随着布点密度及消费人群数量的提升,瑞幸能够取得的用户数据及画像将更加精确,这也为其未来开店选址及无人咖啡机的投放提供更多数据支持。而无人咖啡机以及精选的咖啡豆及其他辅料,使其咖啡品质及口感能够达到与门店基本相同的标准。

由于其无需人工、 房租、以及装修上的成本,使得其利润率可以远高于门店水平,把一杯咖啡的性价比再度提升。

从App下单

根据瑞幸早先披露的三季度业绩报告显示,公司整体的财务模型在诸多方面表现出持续优化的趋势。

三季度,公司在门店层面历史性的首次实现盈利,营业利润为1.86亿元人民币,门店营业利润率为12.5%,远高于市场预期。公司代表产品销售盈利能力的前台毛利也达到了37%,远高于去年同期的21.3%。

而得益于公司主攻便取店的经营模式,瑞幸在三季度房租及折旧费用占收入比率为51.1%,相比较去年同期的104.5%,下降**过一半。

前台毛利的持续提升以及门店运营成本的持续下降,是导致公司门店层面实现盈利的最关键因素。而无人售卖机的投放,将使瑞幸在前台毛利及运营成本方面实现进一步优化。

英国管理大师查尔斯·汉迪有一个著名的第二曲线**:当第一条曲线还处在上升阶段,第二曲线就应该启动了。企业如果想要基业长青,只有一个办法:就是通过创造性破坏,跨越到第二曲线。第二曲线创新的方式是跃迁式、非连续性的创新。

瑞幸过去在线下打出了闪电式扩张的成绩,第一曲线正在增长中。不过,在沈帅波《瑞幸闪电战》一书中,钱治亚还是坦承,“目前瑞幸的使命只完成了不到10%,我们还有90%的路要走。”

如今不管是小鹿茶,还是无人零售,无疑是展开了第二曲线创新,这一方面证明了瑞幸的创新能力,另一方面也给瑞幸的长期发展上了双保险。

作者:王舷歌;公众号:深响(ID:deep-echo)

本文由 @深响 原创发布于人人都是产品经理。未经许可,禁止转载

题图来自Unsplash,基于CC0协议。