时间: 2021-08-03 09:03:51 人气: 6 评论: 0

短视频的风口还远远没有过去,2020年,竞争才刚开始。

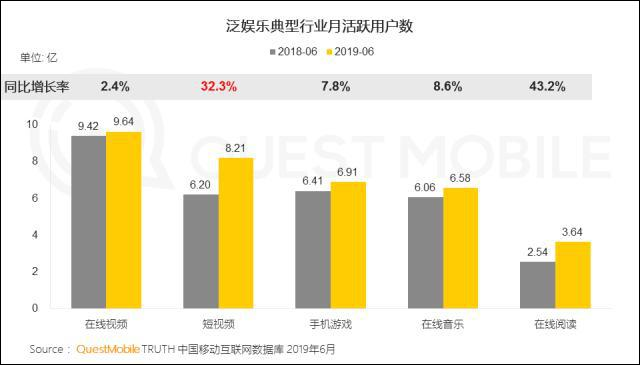

回顾过去的2019年,整个移动互联网大**增长在进一步放缓,3月份同比增速更是首次跌破了4%。

但短视频依然是移动互联网大**中几乎还在唯一增长的明星级应用领域,而互联网女皇报告也显示短视频是互联网时长红利唯一的增长入口,从2017年4月到2019年4月,中国短视频App日均使用时长已从不到1亿小时,增长到了6亿小时,两年的增长率高达600%。

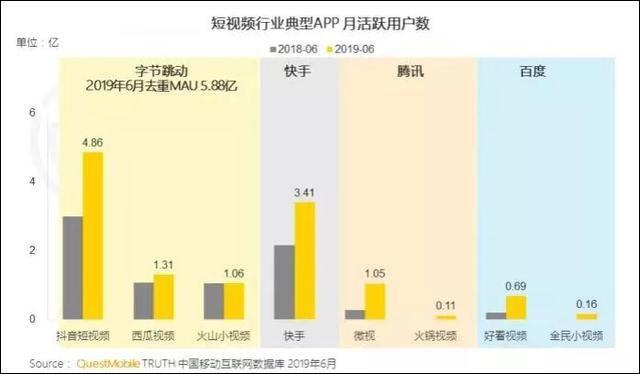

回顾2019年,短视频维持着“两**多强”的格局,从QuestMobile的2019年数据可以看出,字节跳动三款短视频产品去重用户近5.9亿;快手用户达到3.4亿,**微视、百度系的短视频产品也在同比上涨。

整体来看,抖音快手的两强头部格局已经稳固,稳居第一梯队,艾瑞指数也显示,除了“皮皮虾”的位置被“**微视”替代之外,2019年10月短视频App月度独立设备中,前十名的名次和2019年1月短视频App月度独立设备排名几乎没有变化。

因此,百度系短视频与**系短视频2020年可能依然无法动摇抖音、快手的影响力范围。

过去一年,各家巨头都将短视频提到了核心战略地位,强势投入重金与资源去推动用户增长,但短视频在2020年的增长放缓的可能性越来越大。

根据QuestMobile的2019半年报告,短视频用户规模已经**8.2亿,同比增速**32%,意味着10个移动互联网用户中有7.2个正在使用短视频产品,并且短视频与在线视频的活跃用户规模进一步缩小。

根据QuestMobile的《中国移动互联网2019半年大报告》,中国移动互联网月度活跃设备规模触顶11.4亿,2019年Q2用户规模单季度内下降近200万。

整个互联网产业突围要么转向尚未充分挖掘的下沉市场,要么转向海外市场。短视频行业玩家的C端竞争重心与目光也投向了下沉与出海这两个增量市场。

国内玩家已经意识到,在短视频行业,中国是领先全球,早早出海,更容易拿下海外增量市场的红利,事实也正是如此,字节跳动的TikTok、快手的Kwai以及YY、**系、阿里系等一众产品都已经出海布局。

据海外消息指出,TikTok在海外市场进一步风靡各国,TikTok在日本、美国、泰国、印尼、印度、德国、法国和俄罗斯等地,多次登上当地App Store或Google Play总榜的首位。

国际应用市场研究机构Sensor Tower数据显示,今年9月,TikTok更是多次占据美国苹果应用商店的前三强。

根据Sensor Tower的数据显示,TikTok海外下载量已达15亿。此外,快手海外版Kwai也多次登顶巴西应用总榜第一。YY短视频也在拓展至中东、北非、欧洲和北美地区。从目前来看,东南亚、东亚、美洲市场、中东地区市场,中国短视频玩家都已经进入。

相对于海外市场Instagram这种个人展示类视频社交动态平台,短视频是一种更新型的娱乐内容消费模式,是全新的社交娱乐,它不仅仅是展示自我,而更多是创造故事与流行,娱乐你的观众,契合了众多海外市场用户对个性化视频娱乐消费的需求。

相对而言,中国短视频产品在产品理念上相对海外市场玩家具有更高的竞争力,市场进入早,先发优势就更强。当前国内众多短视频玩家对此也都心知肚明。

因此,明年众多玩家出海寻找新红利的大方向将不**改变,海外市场的短视频市场将成为中国玩家的混战战场,南美洲、巴西、印度、东南亚将依然是出海主战场,而在美国、日本等发达市场以及在印度这样的人口红利市场,中国玩家将与国外巨头狭路相逢。

据GSMA曾发布报告称,到2020年,印度将增加3.37亿移动用户。而印度原生互联网产品与国内差距甚大,无力与中国短视频产品竞争,其市场还有很大的空间,但是值得注意的是,中国玩家可能需要应对Facebook、谷歌等巨头的反击战。

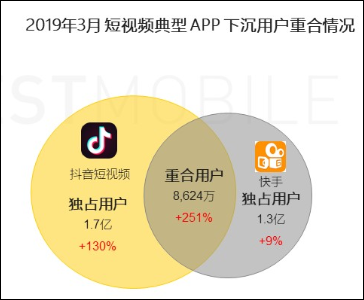

此外是下沉市场,大厂去下沉市场去抢占流量是必然要走的路。我们看到,过去主打一二线的抖音在下沉市场进一步布局下沉,两者的重合用户越来越多。根据企鹅智酷的数据来看,快手在三四线城市的用户量占比达61.1%,抖音占比达到了54.7%。

据《QuestMobile下沉市场报告》数据显示,截止到2019年6月,下沉市场用户规模**过6亿,其中18岁以下、46岁以上用户较多,不排除是留守儿童和老人。截止到2019年3月,抖音、快手的独占下沉用户规模分别为1.7亿、1.3亿,重合下沉用户为8624万。

根据国家统计局的数据显示,下沉用户购买能力提升,在家居用品、母婴用品等类别网购需求高于一二线城市。而根据《下沉市场消费者网购趋势洞察2019》:下沉消费者在视频直播推荐下成单频次也在提升,也就是说,小镇青年买的更多且增势喜人。而当前短视频直播带货如火如荼的今天,各大平台都想抓住那些“剁手”更频繁的高净值用户。

将触角深入到更多下沉市场,对短视频平台带货能力与商业生态的推进有莫大的好处,这或许能解释快手的老铁带货机制为何更出色。而从长远来看,这决定着短视频平台的商业价值与盈利能力。

因此,下沉市场的战事还未结束,快手抖音重合用户越来越多,用户属性越来越像,在下沉市场的抖音快手以及第二梯队的下沉用户争夺战还将持续。

毫无疑问,2019年的短视频带货的火爆并非偶尔,而是趋势使然。2019年,越来越多的平台加入直播带货,淘宝、京东、抖音、快手、闲鱼、拼多多、小红书都已经加入赛道。短视频的娱乐流量开始越来越多的变为种草流量。

一个趋势是,越来越多的明星加入了短视频带货大军。2019年3月,淘宝直播开启了“启明星计划”,据淘宝官方透露,截止今年7月,入驻淘宝直播的明星已达到200+,包括李湘、王祖蓝、主持人李响等明星均已加入带货大军。

当然,这也源于当前经济大环境不好,影视行业不景气,许多明星面临无戏可拍的状况,当前,从微博转战短视频的明星也越来越多,2020年或将**有更多明星加入带货大军。

随着越来越多明星涌入,明星将不可避免与带货网红抢饭碗,这个时候**在两个方面考验短视频平台,一个是流量规则——到底要不要向明星KOL进行流量倾斜?是保证流量分配的均匀与公平,明星与素人一视同仁,还是有意识的扶持明星流量,将其打造成为一个类似微博的娱乐化的新媒体平台?这将成为短视频平台纠结与考虑的问题。

毕竟,明星一直以来都是内容领域最有影响力的人群,它们对平台的活跃度的带动作用非同小可。但与此同时,大量明星进入带货市场,某种程度上是瓜分网红的品牌预算,破坏了对网红生态的平衡。

对于第一梯队的短视频玩家而言,它需要维持一种相对公平、惠普与流量平衡的内容生态,可能需要处理好明星流量与普通短视频创作者、网红流量之间平衡;但对于第二梯队的玩家而言,争取更多的明星大V,重点扶持明星玩家,带动大量明星粉丝进入,形成娱乐化的平台生态,激活明星粉丝的活跃度与商业价值,也不失为一种竞争策略。

值得注意的是当下抖音的动作。从当前抖来看,我们也能看到抖音的流量模式正在发生微妙的转变,过去抖音更注重C端消费者流量的积累,但随着抖音的流量价值与规模逐渐增强,它正在试图打造一种流量适配的惠普机制,将公域流量与私域流量**活。

另一方面,随着网红明星混战直播短视频带货市场,供应链能力开始受到考验。我们知道,直播带货发展到今天,对商家的服务能力、速度、上新、出货要求越来越高,对供应链效率要求越来越高,抖音快手淘宝都开始瞄准上游工厂配合平台快速上新与出货。

企业工厂与电商、短视频/直播平台走的越来越近,短视频平台的竞争将可能**转移到供应链环节的争夺,快手的“源头带货”就是这种趋势的表现——它通过布局产业带,帮助主播在源头建立直播基地,围绕品类选择及质量把控、丰富的产业链资源、第三方服务等环节,积极配合着主播源头带货的这种需求。

对于平台来说,未来一方面是关注人与货品的连接,另一方面,随着参与的主播商家越来越多,平台方更需要深入上游生产端,通过规则推动人、货、主播、店家、工厂一体化,带动供应链的体系化运作去应对未来的带货规模与走向。

而带货能力将成为衡量各大短视频平台商业价值的重要指标,平台在供应链环节的竞争优势非常重要,它决定了资本市场对短视频平台的估值标准,也是短视频营收增长破局的重要方面。

短视频C端的增量红利正在消褪。QuestMobile数据显示,2019年上半年短视频行业总体月活达8.21亿,其中抖音4.86亿,快手3.41亿,**微视是1.05亿,B站是1.28亿;从DAU来看,抖音DAU已达3.2亿。2019年5月,快手DAU**2亿。双11之后,小红书的DAU突破2500万,B站日活DAU至3760万。

从MAU、DAU、用户时长各维度来看,整个行业的C端天花板越来越近,短视频竞争的重心将**转移到B端,内容带货和商业变现将是未来平台的重要竞争方向。一个明显的趋势是,短视频玩家们的战略重心从过去吸引C端用户向布局B端企业生态的方向转移。比如从抖音、快手、小红书等这些内容平台的玩家的动作来看,都在上线购物车、电商小程序、引入第三方电商导流到布局商家主页等,战略重心都从争夺用户到争夺B端商家。

当下抖音与快手在商家争夺战上暗战已经打响,快手宣布商家号升级,称未来一年要用6亿资金扶持更多商家,早前也发布“双10计划”,一方面是进一步激励创作者,另一方面则是强化本土服务,通过提供多种功能及商业化工具,帮助腰部以及底部变现难的中小商家快速积累粉丝实现转化和变现。

抖音也在升级企业号,当前启航大**公布了面向地方企业的优惠政策和企业号审核快速通道等,推出了星河联盟、启明学院和极光工场等扶持计划,一方面是主打从基础、实践到进阶的系列培训,为区域企业搭建系列账号操**与运营方法论,另一方面是是通过内容生产、商家主页、粉丝管理、企业优惠的专属折扣、效果转化出口等等诸多功能适配,去全面降低企业入驻的操作门槛与获客、转化成本。

从功能到业务、企业服务体系进行了全新升级,完善了后台的用户管理工具,它向外界释放了抖音企业号新一轮的商业价值与平台规则的升级。抖音升级企业号,进一步扶持中小企业,某种意义上,与快手的产业带战略形成竞争态势。

总的来说,B端的战事在2020年**进一步升级,如何吸引更多中小企业进入自身平台,形成商业生态,抖音快手在2020年有一场硬仗要打。

B端战事升级背后,并非全是平台的主观战略选择,因为从客观市场环境来看,B端企业也有降本促销与营销的需求,从2019年的大环境来看,很多行业、众多企业都在过冬,国内却有很多有生产能力,但却缺乏品牌认知的生产企业和工厂,它们通过新渠道与新模式降本、促效、获客的意愿强烈。

前段时间**在浙商大**上的演讲说到:做企业的不容易,2019年最不容易,以前可能是部分人不容易,2019可能是大部分企业不容易。并表示在过去一个礼拜,他一天接到5个借钱电话,要卖楼的朋友大概有10个。

生意越来越不好做,怎么争夺新的客户,去哪里找新的用户与消费者群体,是当下很多企业都在面临的问题。

许多企业都看到了年轻人聚集的短视频平台就是增量市场,据CBNData的统计显示,仅在美妆领域,2019年线上彩妆中国货品牌的数量和消费占比均比2017年翻了将近一番。2019各大品牌主预算收紧,内容营销从“引流”到“带货”目标转移,不少中小企业也在不断压缩各种成本支出过冬,企业对低成本引流、获客的需求强烈。

随着5G时代到来,更快的网速、更清晰的画面**进一步催生视频营销需求,根据酷鹅用户研究院的数据显示,四成用户受短视频影响而消费,其营销价值越来越大。

因此,企业的品牌营销阵地转移到短视频已经是大势所趋。

当然,对于短视频平台来说,企业的这种引流、获客、营销需求,也能激活平台的广告效应、商业生态与盈利规模。它们自然不愿意错失迎合B端商家需求的机**。

据业内数据显示:抖音2019年达人广告30亿+,快手不到10亿,明年抖音保底100亿,快手也要翻几倍。电商卖货爆发式增长,2019年行业注意力和预算正在向短视频/直播倾斜,头部平台广告营收的翻番也在预料之中,如何做好平台的商业化生态,吸引快消、汽车、金融等行业更多品牌主的投放,成为更多行业赋能者,将是短视频营收增长的重要一环。

如果说过去两年,短视频玩家的竞争的重心是争夺用户的时间,那么2020年,短视频的赛点将是竞争品牌广告主的预算,如何从占有用户时间到占有企业的注意力,打造好平台的商业生态,让广告主在短视频上能更好地实现精准用户的转化,提升营销转化效率,对企业招商入驻形成吸引力,这将是短视频行业的重要竞争赛点。

从抖音快手的动作来看,它们依赖短视频强大的流量资源和极具优势的营销模式,将带动大量B端商户入驻,而企业生态形成之后,它们的下一步呢?很明显,它们的野心可能是做中小企业的交易生态。

让品牌商直接在平台上做生意、开店、积累粉丝、完成交易闭环,而无需跳转到第三方电商平台,从这个趋势来看,2020年,短视频头部玩家与淘宝京东等电商生态将形成竞争关系。

我们知道,过去短视频绝大部分电商流量均导向淘宝,原因很简单,电商的供应链和企业服务生态是目前短视频平台所缺失,而商家有通过短视频营销直接触达用户完成交易闭环的需求,但是当前的时实际情况是,企业很难通过短视频平台沉淀粉丝,粉丝可能**完这个视频下单后,就流失掉了,因此商家更多将短视频看成是一个导流渠道,倾向于将短视频的粉丝导入电商店铺。

这是头部短视频不愿看到的,因为当前头部平台已经手握大流量生态,不**一直为他人做嫁衣裳。用户使用时长越长,意味着更多商业变现的触发点与可能性。

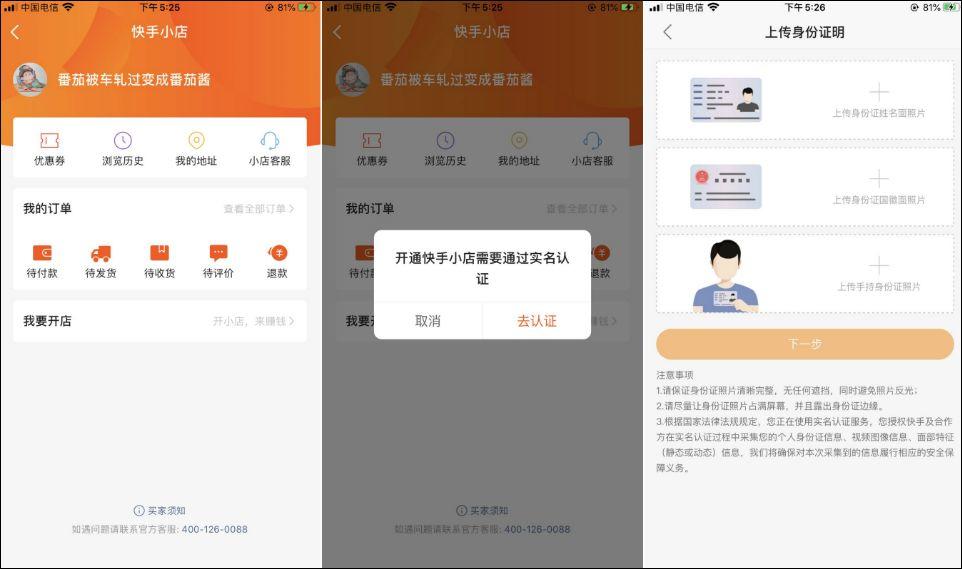

从当前的迹象来看,抖音和快手平台除了和第三方电商合作外,也建立了抖音商品橱窗或快手小店这些电商工具,帮助商家沉淀粉丝,打造私域流量池,它们在逐步补齐供应链与企业服务方面的短板,在逐步完善粉丝管理、订单、商品、售后管理和客服管理等功能,未来的目标很可能是强化自身的货币化率与履约能力。

从这个趋势来看,短视频与淘宝京东等电商平台的关系可能将**变得微妙,短视频与电商巨头的暗战或打响。但在当下,因为谁也离不开谁,撕破脸直接对抗的可能性小,但是未来彼此掣肘,既合作又竞争可能**成为一种常态。

在过去,短视频是承担消费娱乐的工具性产品,但从未来趋势,短视频正在成为基础设施。毋庸置疑,从国内到海外,从一二线到三四线,短视频掀起的各方产业链变革还在持续,风继续吹,竞争也远未结束。总体来看,短视频的行业格局在逐步趋向稳定,两**多强的格局暂时难以撼动,但基于平台商业化的竞争才刚刚开始。

作者:卡思数据,公众号(ID:caasdata6)

本文由 @卡思数据 原创发布于人人都是产品经理。未经许可,禁止转载

题图来自Unsplash,基于CC0协议